Lo que debes saber antes de retirar el dinero de tus cuentas de jubilación.

En este artículo queremos explicarte algunos aspectos a considerar antes de realizar el retiro de tu dinero de las cuentas de Jubilación IRA.

Si no estás familiarizado con algunos términos, dejamos una lista de vocabulario al final de este artículo.

Recuerda que la información que se proporciona aquí sirve como una guía básica y no corresponde a una asesoría, de modo que, recomendamos consultar a un asesor fiscal para que te oriente de acuerdo a tus necesidades y situación en particular.

¿Puedo retirar el dinero de mi cuenta IRA cuando quiera?

Debes saber que las cuentas IRA están diseñadas para fomentar el ahorro a largo plazo y asegurar que tengas suficiente dinero para tu jubilación. Por lo tanto, hay reglas y los retiros que realices antes de que cumplas los 59 años y medio tienen implicaciones fiscales y penalizaciones, dependiendo de la cuenta IRA que tengas.

IRA Tradicional

-

Si retiras antes de los 59 años y medio

Tus distribuciones (retiros) se consideran como ingresos ordinarios y están sujetos al pago de impuestos federales y estatales, más una penalización del 10% sobre la cantidad retirada.

Sin embargo, hay algunas excepciones a esta multa fiscal del 10%, como: gastos médicos no reembolsables, gastos en un seguro médico (si estás desempleado), muerte, discapacidad o enfermedad terminal, gastos en educación superior, la compra de una primera vivienda (hasta $10,000), gastos de nacimiento o adopción (hasta $5,000), entre otros. En este enlace puedes consultar más excepciones y obtener más detalles al respecto.

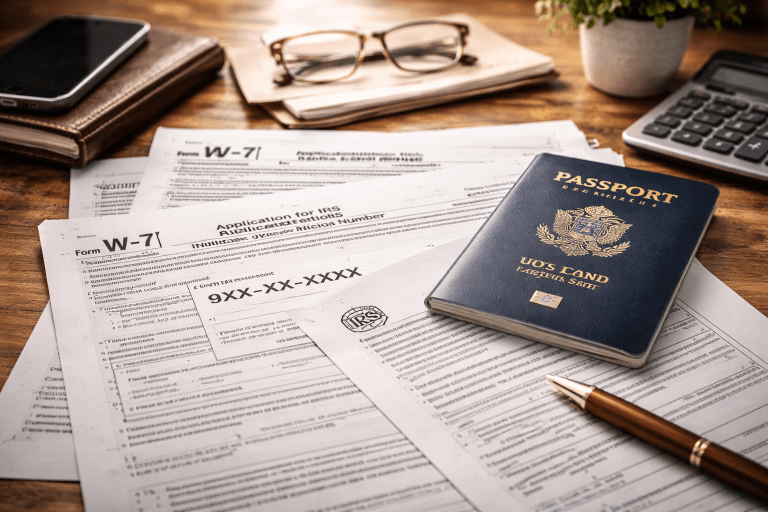

Para aplicar a una excepción es necesario que llenes la forma 5329 del IRS. Recuerda que esta forma no es procesada por Finhabits, sino por el IRS. Es tu responsabilidad llenar el formulario e incluirlo en tu declaración de impuestos del siguiente año, te sugerimos consultar con tu asesor fiscal.

-

Si retiras después de los 59 años y medio

Los retiros que hagas se consideran ingresos ordinarios y están sujetos solamente al pago de impuestos federales y estatales. No hay penalización del 10%.

-

Distribuciones mínimas requeridas (RMD)

Entre los 59 años y medio y los 72 no es necesario que realices retiros de tu cuenta IRA, pero después de los 72 años debes comenzar a hacer distribuciones mínimas requeridas (RMD) anualmente, las cuales están sujetas a impuestos. Para más información sobre las distribuciones mínimas requeridas, puedes consultar este enlace del IRS.

-

Sobre los porcentajes de retención de impuestos Estatales

A partir del 1 de abril de 2024 entraron en vigor los nuevos porcentajes de retención de impuestos sobre las distribuciones de acuerdo con las nuevas regulaciones del IRS y las leyes estatales. Esto implica que la cantidad de impuestos retenidos de las distribuciones puede variar dependiendo de las nuevas tasas aplicadas tanto a nivel federal como estatal. Asimismo, para determinar el porcentaje exacto de retención de impuestos, Apex Clearing ahora utiliza la dirección permanente registrada del cliente. Esto asegura que los cálculos de retención se alineen con las jurisdicciones fiscales.

Ten en cuenta, entonces, al retirar tu dinero deberás considerar la retención de impuestos aplicable al estado en el que residas.

Roth IRA

Independientemente de tu edad, puedes retirar tus contribuciones en cualquier momento sin ninguna penalización o impuesto, porque esas contribuciones son dinero que en tu cuenta ya está después de impuestos. Del mismo modo, no hay distribuciones mínimas requeridas en ningún momento.

Sin embargo, en el caso de las ganancias, éstas están sujetas a reglas específicas o condiciones, que básicamente son la regla de los 5 años y una condición de calificación.

- Regla de los 5 años:

- Debes haber mantenido una cuenta por al menos cinco años, tomando en cuenta el primer año fiscal en que hiciste una contribución a una Roth IRA a tu nombre.

- Condiciones de Calificación:

- Tener al menos 59½ años

- Tener una discapacidad

- Retiro para tu beneficiario o patrimonio después de tu muerte

- Compra de primera vivienda (hasta $10,000)

Si cumples con esos criterios, se considera que es una distribución calificada, y si no lo cumples, será una distribución no calificada en donde es posible que tengas que pagar los impuestos correspondientes más una penalización del 10%. A continuación se presentan los posibles escenarios:

Si haces una distribución antes de los 59 ½ y tienes menos de 5 años con tu Roth IRA

Si retiras el dinero y tienes menos de 5 años con tu Roth IRA, las ganancias obtenidas a tus contribuciones estarán sujetas a la penalización del 10%, más el pago de los impuestos correspondientes por considerarse como un retiro no calificado.

Excepciones:

- Si no cumples con la regla de los 5 años y aun así quieres retirar tus ganancias obtenidas, hay situaciones bajo las cuales podría ser posible evitar la penalización del 10%, pero no los impuestos: gastos médicos no reembolsables, gastos en un seguro médico (si estás desempleado), muerte, discapacidad o enfermedad terminal, la compra de una primera vivienda (hasta $10,000), gastos de nacimiento o adopción (hasta $5,000), entre otros. En este enlace puedes consultar más a detalle estas y otras excepciones.

- Si haces una distribución antes de los 59 ½ y tienes más de 5 años con tu Roth IRA

- Si has tenido una Roth IRA por más de 5 años, tienes menos de 59 años y medio y quieres retirar tu dinero, también estarás sujeto a pagar una penalización del 10% más los impuestos sobre tus ganancias. No obstante, quizá podrías evitar ambos si calificas a una excepción: comprar una vivienda por primera vez, discapacidad o muerte.

- Si haces una distribución después de los 59 ½ y tienes menos de 5 años con tu Roth IRA

- Si no has cumplido con la regla de los 5 años pero sí con la edad, las ganancias obtenidas de tus contribuciones estarán sujetas a impuestos, pero no a una penalización.

- Si haces una distribución después de los 59 ½ y tienes más de 5 años con tu Roth IRA

- Si cumples con la regla de los cinco años y con la edad requerida, puedes retirar tus ganancias sin ningún impuesto o penalización.

Es importante decir que hay que ser cuidadosos porque la regla de los 5 años se toma en cuenta con base en años fiscales.

Asimismo, si has hecho una conversión de una IRA tradicional a una Roth IRA, debes esperar 5 años para poder hacer una distribución de esos fondos que convertiste, de otro modo incurrirás en una penalización del 10%. Esta regla aplica para cada conversión que hagas.

Para más detalles específicos, puedes consultar las siguientes páginas del IRS: Roth IRAs y distribuciones calificadas.

Vocabulario

- Contribución: es el dinero que aportas o pones en tu cuenta IRA. Hay límites anuales para las contribuciones en función de tu edad y tu tipo de cuenta IRA.

- Distribución: es la cantidad de dinero que retiras de tu cuenta IRA. Hay reglas que se deben cumplir para retirar dinero y no incurrir en multas o impuestos.

- Conversión: es la transferencia de fondos de una IRA tradicional a una Roth IRA. Al momento de la conversión debes pagar impuestos sobre la cantidad que conviertes; sin embargo, tus distribuciones en una cuenta Roth IRA están libres de impuestos a futuro.

- Distribución calificada: son distribuciones o retiros que cumplen con los requisitos o reglas que el IRS tiene para que obtengas tu dinero. Las distribuciones o retiros calificados están libres de impuestos y de penalizaciones.

- Distribución no calificada: son distribuciones o retiros que no cumplen los requisitos o reglas que el IRS tiene para que obtengas tu dinero. Cuando haces una distribución no calificada, estás sujeto a pagar impuestos sobre el monto retirado, más una penalización del 10%.

- Distribución mínima requerida (RMD): son cantidades mínimas de dinero que los propietarios de ciertos planes de jubilación y cuentas IRA deben retirar cada año a partir de que cumplen 72 años. Las distribuciones mínimas requeridas están sujetas a impuestos y de no ser realizadas a tiempo pueden enfrentar multas.